Guía para principiantes de Bitget: ¿Qué son los futuros?

¿Qué es el trading de futuros?

El trading de futuros de criptomonedas es un tipo de producto de inversión derivado en el que compradores y vendedores acuerdan operar un activo subyacente a un precio predeterminado en una fecha futura específica. Existen 3 tipos de productos de futuros: futuros de entrega, futuros perpetuos y opciones. El trading de futuros permite el trading en dos sentidos: Los inversores pueden ir long (comprar) si esperan que el precio suba, o ir short (vender) si esperan que baje. Estos productos también pueden usarse en estrategias de cobertura o arbitraje para gestionar el riesgo.

El concepto del trading de futuros cripto se inspira en el mercado tradicional de derivados. Tomemos como ejemplo los futuros del petróleo. Cuando dos partes entran en un contrato con un precio de ejecución de 80 dólares por barril, forman un acuerdo vinculante: el comprador tiene el derecho (y la obligación) de comprar petróleo a ese precio en una fecha futura determinada, mientras que el vendedor debe entregar el petróleo a ese precio y recibe el pago acordado. Este mecanismo de fijación de un precio futuro mediante un contrato constituye la base del trading moderno de derivados.

En el ámbito de los activos digitales, se aplica un concepto similar, salvo que el activo subyacente es una criptomoneda en lugar de una materia prima. La mayoría de las veces, los inversores no cumplen realmente las condiciones de entrega del contrato. En lugar de ello, operan el contrato antes de su caducidad, o en el caso de los futuros perpetuos, entran y salen de las posiciones con flexibilidad para beneficiarse de las oscilaciones de los precios.

Características y riesgos del trading de futuros

El trading de futuros es bidireccional, lo que permite a los inversores beneficiarse tanto de las subidas como de las bajadas de los mercados comprando en long o vendiendo en short. A diferencia del trading en spot, el trading de futuros funciona con un sistema de márgenes, que permite a los inversores controlar posiciones más grandes con solo una parte de su capital gracias al apalancamiento. Por ejemplo, con un apalancamiento de 10x, un movimiento del precio del 1% puede dar lugar a una rentabilidad del 10%. Sin embargo, el apalancamiento es un arma de doble filo que magnifica tanto las ganancias como las pérdidas potenciales. Los inversores deben evaluar detenidamente su tolerancia al riesgo y usar el apalancamiento con prudencia.

Tipos de trading de futuros

Existen 2 tipos principales de trading de futuros en el sector cripto: futuros USDT-M/USDC-M y futuros Coin-M. Bitget ofrece futuros perpetuos USDT-M, futuros perpetuos USDC-M, futuros perpetuos Coin-M y futuros de entrega Coin-M, y cada uno se adapta a diferentes tipos de traders.

• Los futuros perpetuos USDT-M y USDC-M se liquidan y denominan en stablecoins: USDT y USDC, respectivamente. Estos futuros no tienen fecha de caducidad y son ideales para los traders que valoran la flexibilidad. Los pares de trading más populares son BTCUSDT y ETHUSDC. Los valores de los futuros se calculan en moneda fiat, las comisiones de transacción se basan en las tasas de financiación y los tamaños de las posiciones son fáciles de entender.

• Los futuros Coin-M se denominan y liquidan en criptomonedas como BTC o ETH. Los hay de dos tipos: Futuros perpetuos, que no caducan, y futuros de entrega, que se liquidan en una fecha fija (por ejemplo, BTCUSD 0628).

Para más información consulta: Guía para principiantes de Bitget: Qué son los futuros USDT-M/USDC-M y los futuros Coin-M

Cómo funciona el trading de futuros

Los inversores depositan fondos de margen y usan el apalancamiento para ampliar el tamaño de sus posiciones. Pueden ir long (comprar) o short (vender) en función de las expectativas de precios y cerrar su posición en el momento adecuado para obtener beneficios o pérdidas.

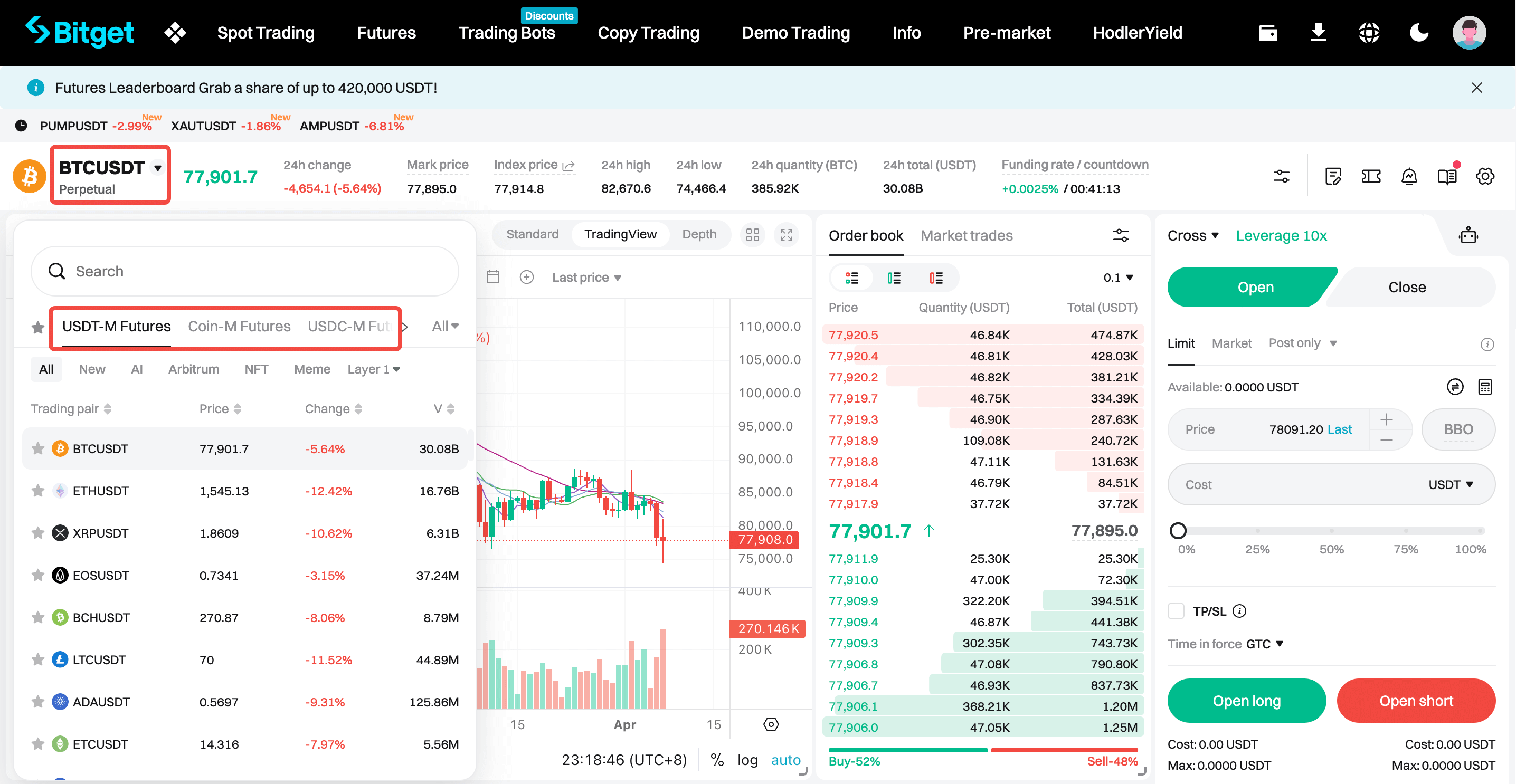

1. Selecciona el tipo y la dirección del trading de futuros

• Tipos de futuros: Futuros USDT-M, Futuros USDC-M o Futuros Coin-M (perpetuos o según la entrega).

• Dirección de trading:

○ Long (compra): Abrir una posición cuando se espera que el precio suba.

○ Short (vender): Abrir una posición cuando se espera que el precio baje.

2. Establece el apalancamiento y coloca una orden

• Elige tu apalancamiento (por ejemplo, 5x, 10x, 20x). Un mayor apalancamiento aumenta tanto el riesgo como la rentabilidad.

• Introduce el precio y la cantidad. El sistema calculará automáticamente el margen necesario.

• Tipo de orden:

○ Orden limit: Se ejecuta al precio especificado.

○ Orden market: Se ejecuta inmediatamente al mejor precio disponible.

○ Orden de condición: Se ejecuta solo cuando se cumplen las condiciones preestablecidas.

3. Selecciona el modo de margen

• Margen cruzado: Todas las posiciones comparten el mismo saldo de margen. Este modo es adecuado para estrategias de cobertura, pero conlleva el riesgo de que se liquiden todas las posiciones.

• Margen aislado: Cada posición usa su propio margen, aislando el riesgo y facilitando la gestión de la exposición de las operaciones individuales.

(Los modos de margen pueden cambiarse cuando no hay posiciones abiertas).

4. Gestión de posiciones y control de riesgos

• Supervisión en tiempo real: Supervisa el PnL no realizado, el ratio de margen y otras métricas clave.

• Ajusta tus posiciones:

○ Establece el TP/SL: Cierra automáticamente las posiciones en los niveles de beneficios o pérdidas preestablecidos.

○ Cierre manual: Cierra parcial o totalmente tu posición en cualquier momento.

• Añade margen: Si tu ratio de margen baja demasiado, tendrás que añadir margen para evitar la liquidación.

5. Entrega (solo futuros de entrega)

• Los futuros de entrega que no se cierren en la fecha de caducidad se liquidarán automáticamente al precio de entrega (como el precio del índice de BTC). Los beneficios y pérdidas se calcularán en consecuencia.

6. Liquidación de fondos

• Tras el cierre o la entrega, los beneficios o las pérdidas se liquidan en el saldo de tu Cuenta de Futuros. Puedes retirar estos fondos o seguir operando.

Tomemos como ejemplo los futuros de BTC:

Condición inicial

• Capital del usuario A: 10,000 USDT

• Precio de BTC: 50,000 USDT

• Apalancamiento: 10x

• Posición en futuros: 2 BTC (por valor de 100,000 USDT)

○ Margen real requerido = valor de los futuros ÷ apalancamiento = 10,000 USDT (igual que el capital del usuario).

Movimiento del mercado

• Bitcoin sube un 20% → 60,000 USDT

• Valor actual de la posición: 2 BTC × 60,000$ = 120,000 USDT

Posición de cierre

1. Producto del cierre de la posición: 120,000 USDT

2. Beneficios netos: 120,000 - 100,000 = 20,000 USDT

3. ROI = Beneficio ÷ capital = 20,000 ÷ 10,000 = 200%.

Resultado:

Usando el apalancamiento, el Usuario A consiguió un rendimiento del 200% a partir de un aumento del 20% en el precio de BTC (de 50,000 a 60,000 dólares).

Cómo acceder a Futuros de Bitget

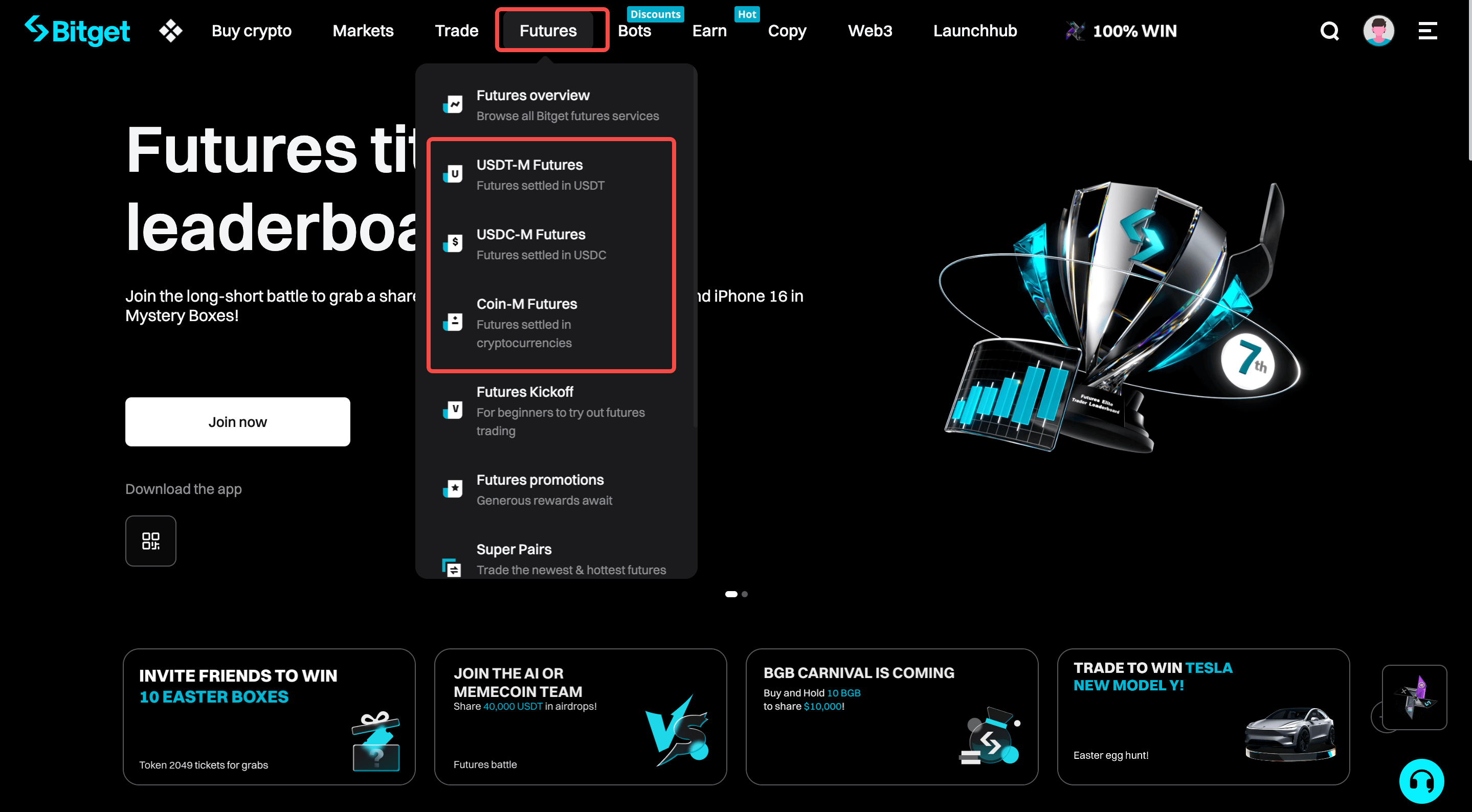

• Sitio web

1. Visita la página principal de Bitget, haz clic en Futuros en la barra de navegación superior y selecciona Futuros USDT-M, Futuros USDC-M o Futuros Coin-M.

2. Tras seleccionar el tipo de futuros, elige el par de trading con el que desees operar en la página de trading de futuros.

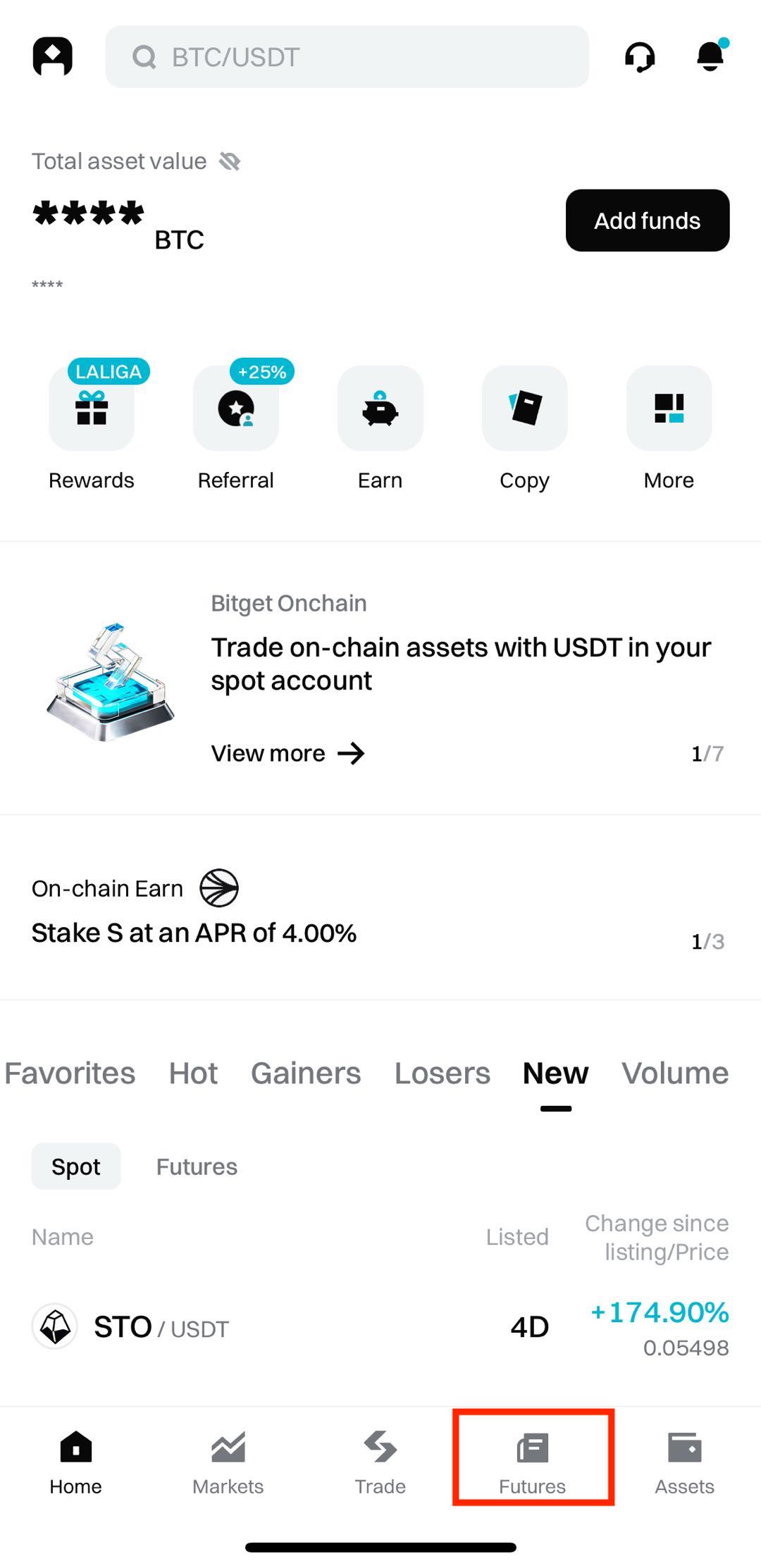

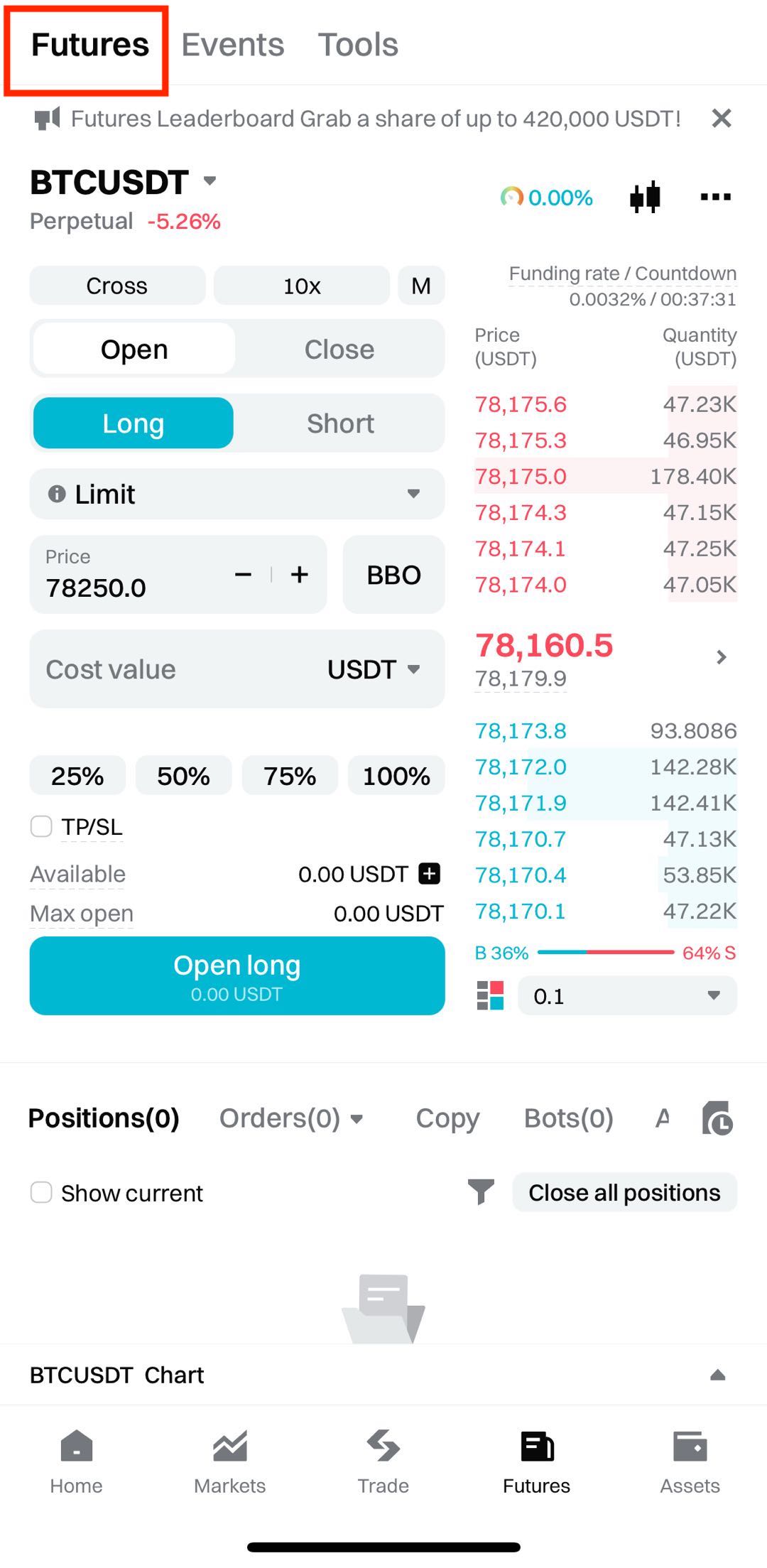

• App

1. Abre la app de Bitget y pulsa Futuros en la barra de navegación inferior.

2. Selecciona el par de trading y el tipo de futuros con los que deseas operar.

Ventajas y desventajas del trading de futuros

Ventajas

1. Trading bidireccional para estrategias flexibles

○ Los futuros admiten posiciones en long (compra) y en short (venta), lo que permite a los traders obtener beneficios tanto en mercados alcistas como bajistas. Cuanto más volátil es el mercado, más oportunidades hay.

2. El apalancamiento amplifica la rentabilidad y mejora la eficiencia del capital

○ Bitget admite un apalancamiento de hasta 125x (varía según la moneda), lo que permite a los traders controlar grandes posiciones con un capital relativamente pequeño.

○ Por ejemplo, con un apalancamiento de 10x, un aumento del precio del 10% puede duplicar tu capital, mientras que el trading en spot requeriría una ganancia del 100% para lograr el mismo rendimiento.

3. Cobertura para gestionar el riesgo a la baja

○ Los mineros, las instituciones y los holders a largo plazo pueden usar los futuros como cobertura frente a las caídas del mercado en spot, lo que ayuda a reducir las pérdidas causadas por la volatilidad.

4. Diversos pares de trading y gran liquidez

○ Bitget ofrece una amplia selección de futuros para las principales criptomonedas y altcoins. La profundidad de los libros de órdenes y el bajo deslizamiento contribuyen a una experiencia de trading más fluida.

Desventajas

1. El apalancamiento magnifica las pérdidas y conlleva un alto riesgo de liquidación

○ El apalancamiento es un arma de doble filo. Una caída del 5% en el precio con un apalancamiento de 20x puede acabar con tu capital, incluso si el mercado se recupera más tarde.

○ Mecanismo de liquidación: si tu ratio de margen cae por debajo del nivel de mantenimiento, el sistema liquidará automáticamente tu posición, con la consiguiente pérdida de todo tu margen.

2. La volatilidad de los mercados dificulta la disciplina emocional

○ Las operaciones apalancadas amplifican el estrés psicológico provocado por las grandes oscilaciones de los precios. Puede provocar miedo a perderse de algo (FOMO) o pánico a vender, lo que da lugar a decisiones irracionales.

3. Las mecánicas complejas requieren un estricto control del riesgo

○ El trading de futuros requiere un buen conocimiento de los cálculos de márgenes, las reglas de liquidación y las tasas de financiación. Los principiantes son especialmente propensos a sufrir pérdidas por errores operativos.

○ El trading frecuente también puede dar lugar a la acumulación de comisiones que reducen la rentabilidad global.

4. Las condiciones extremas del mercado pueden desencadenar una liquidación inesperada

○ En mercados muy volátiles, los precios pueden experimentar brevemente desviaciones bruscas (movimientos inusuales de los precios), que pueden desencadenar la liquidación, incluso si la dirección general del mercado es correcta.

Artículos relacionados

1. Guía para principiantes de Bitget: Cómo operar con futuros por primera vez

3. Guía para principiantes de Bitget: Términos clave del trading de futuros y sus situaciones de uso

Compartir